記事執筆

TSUNAGU.co.ltd

5-240,kashihara

kasugai-city,Aichi,

BLOG

スタッフブログ

不動産を売却する際、「売れた金額=そのまま手取り」と思っていませんか?

実際には、仲介手数料や登記費用、税金など、さまざまなコストが差し引かれます。事前に全体像を把握しておくことで、手取り額の誤算を防ぎ、スムーズな売却計画を立てることができます。

この記事では、売却にかかる主な費用・税金・節税特例まで、わかりやすく整理して解説します。

🔎この記事で分かること

・不動産売却に必要な費用の内訳と目安

・譲渡所得税の仕組みと計算方法

・3,000万円特別控除などの節税特例の活用ポイント

・手取り額を最大化するための実践的アドバイス

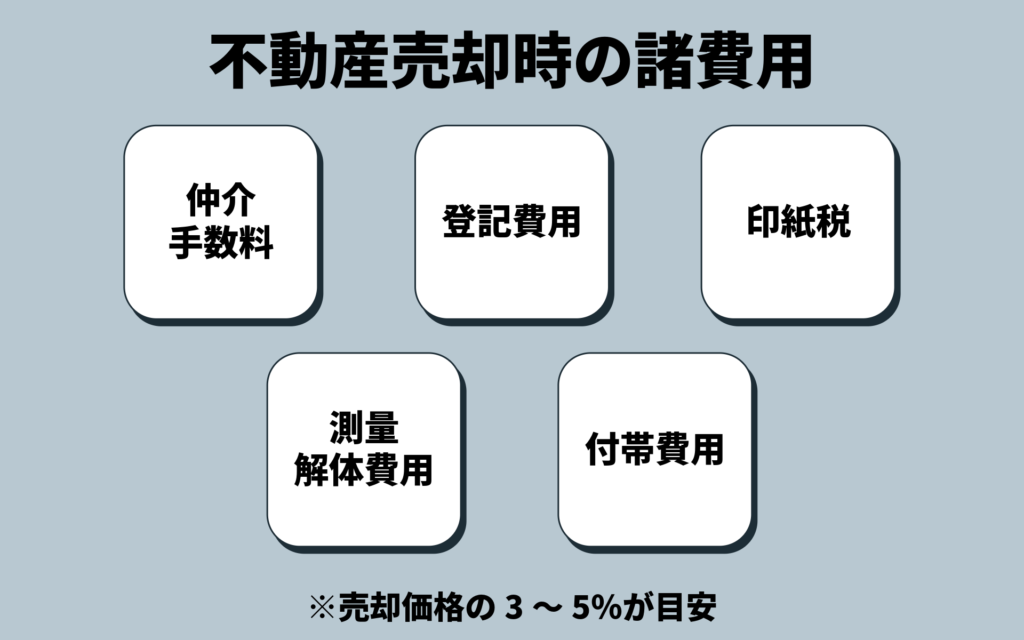

不動産売却では、売却価格から次のような費用が差し引かれます。

・仲介手数料(成功報酬):売買価格×3%+6万円+消費税(上限)

・登記費用:抵当権抹消登記や住所変更登記など

・印紙税:売買契約書に貼る収入印紙代

・測量・解体費用:土地の境界確定や古家付き土地の解体など

・付帯費用:引っ越し費・残置物処分費など

これらを合計すると、売却価格の3〜5%程度が目安です。あらかじめ見積もりを立て、手取りシミュレーションを行いましょう。

売却で利益(譲渡所得)が出た場合には譲渡所得税が課税されます。

譲渡所得の計算式:

譲渡所得 = 売却価格 −(取得費+譲渡費用)

譲渡所得税の計算式:

譲渡所得 × 税率(所有期間による)

・5年超所有(長期譲渡所得):税率 約20%

・5年以下所有(短期譲渡所得):税率 約39%

なお、居住用不動産を売った場合は3,000万円特別控除が適用でき、多くのケースで課税を回避できます。

売却益が出たときは、条件を満たせば次の特例が使えます。

・3,000万円特別控除(居住用財産の売却)

・10年超所有軽減税率(長期所有物件への優遇)

・買換え特例・交換特例(一定条件で課税繰延べ)

これらの特例を使うには確定申告が必要です。売却前に不動産会社や税理士へ相談し、適用条件を確認しておきましょう。

不動産売却では「売値」よりも「残る金額」が重要です。

手取りを増やすためには次の点を意識しましょう。

・費用、税金を正確に把握してシミュレーションする

・複数社で査定を取り、条件を比較・交渉する

・不要なリフォームを控え、費用を抑える

・確定申告を忘れずに行い、特例を適用する

早めの準備が結果的に“損をしない売却”につながります。

🔗関連記事リンク

「実際にどれくらい手元に残るのか知りたい」「特例が使えるか確認したい」という方は、ぜひお気軽にご相談ください。

ツナグ不動産では、費用・税金・特例を含めた“手取り額重視”の売却サポートを行っています。